Цілком очевидно, що кожній організації громадянського суспільства, зареєстрованій як юридична особа, потрібен доступ до базових платіжних послуг. Щонайменше – мати поточні рахунки, які дозволяють здійснювати платежі, отримувати донорську підтримку, збирати донати та пожертви.

Тому один із перших кроків для ОГС після завершення реєстраційних формальностей зі створення юридичної особи – відкрити поточні рахунки у банках.

Втім, користуючись такими платіжними послугами, кожен клієнт так чи інакше стикається із вимогами законодавства у сфері фінансового моніторингу.

Тривалий час система фінансового моніторингу працює для запобігання та протидії легалізації (відмиванню) доходів, одержаних злочинним шляхом, фінансуванню тероризму та фінансуванню розповсюдження зброї масового знищення.

Після того, як Україна остаточно визначила свій європейський курс, держава взяла на себе ряд міжнародних зобов’язань із запровадження і дотримання міжнародних стандартів у сфері фінансового моніторингу.

Цей поступ не позбавлений певних складнощів, зокрема і у питаннях банківського обслуговування. Так, українські організації громадянського суспільства, попри свою роль у розбудові демократичної держави та подоланні наслідків війни, стикнулись із блокуванням банківських рахунків і (подекуди) нерозумінням з боку банківських установ.

Водночас, чинні вимоги у сфері запобігання та протидії легалізації (відмиванню) доходів, одержаних злочинним шляхом, фінансуванню тероризму та фінансуванню розповсюдження зброї масового знищення вимагають і належної обізнаності та готовності організацій громадянського суспільства реагувати на такі виклики.

У квітні цього року ЦЕДЕМ провів серію тренінгів для покращення банківського обслуговування організацій громадянського суспільства та пом’якшення законодавчих викликів у сфері боротьби з відмиванням коштів та фінансуванням тероризму.

Так, 24 квітня 2023 року відбувся онлайн-тренінг “Особливості фінансового моніторингу при банківському обслуговуванні громадських та благодійних організацій”, організований ЦЕДЕМ за безпосередньої участі та підтримки Незалежної асоціації банків України.

Спікерами виступили представники двох найбільших українських банків – Ощадбанку та ПриватБанку.

Ось ключові документи у сфері фінансового моніторингу:

- Закон України “Про запобігання та протидію легалізації (відмиванню) доходів, одержаних злочинним шляхом, фінансуванню тероризму та фінансуванню розповсюдження зброї масового знищення”;

- Положення про здійснення банками фінансового моніторингу, затверджене постановою Правління Національного банку України від 19 травня 2020 року №65;

- лист НБУ “Про заходи належної перевірки громадських організацій” від 29 листопада 2022 року №Р/25-0005/82964

Далі ми застосовуватимемо ряд скорочень, перелік яких наведений нижче:

БО – благодійна організація

ВК – відмивання коштів

ГО – громадське об’єднання

ЄДР – Єдиний державний реєстр юридичних осіб, фізичних осіб-підприємців та громадських формувань

КБВ – кінцеві бенефіціарні власники

НОР-2022 – Звіт про проведення незалежної оцінки ризиків у сфері запобігання та протидії відмиванню доходів, отриманих злочинним шляхом, фінансуванню тероризму та розповсюдженню зброї масового знищення 2022

НПК – належна перевірка клієнта банками

НПО – неприбуткові організації

ОГС – організації громадянського суспільства

Підозра – обґрунтоване припущення, що фінансова операція або її учасники, їхня діяльність чи походження активів пов’язані з легалізацією ВК, одержаних злочинним шляхом, ФТ та/або ФРЗМЗ, або із вчиненням іншого кримінального правопорушення або діяння, за яке передбачені міжнародні санкції;

Положення про фінансовий моніторинг – Положення про здійснення банками фінансового моніторингу, затверджене постановою Правління Національного банку України від 19 травня 2020 року №65

ФРЗМЗ – фінансування розповсюдження зброї масового знищення

ФТ – фінансування тероризму

Отже, перше, що важливо розуміти, починаючи співпрацю із банком: встановлюючи ділові відносини, банк завжди використовує підхід “Знай свого клієнта”.

Знай свого клієнта (англ. know your customer (KYC)) – сукупність передбачених законодавством заходів щодо ВК, які використовують банки для документування дійсної особи споживача/клієнта та його джерела доходів для того, щоб переконатися в їх законності. Така інформація збирається та зберігається у “профілі” клієнта, який періодично оновлюється.

Під діловими відносинами чинне законодавство розуміє відносини між клієнтом та банком, які виникають на підставі відповідного договору – наприклад, банківського рахунку – та передбачають їх певну тривалість. Разові операції не вважаються діловими відносинами.

Отже, перед укладенням договору банківського рахунка, банк, дотримуючись принципу “знай свого клієнта”, вживатиме заходів, аби отримати документальну інформацію про клієнта, законність його доходів і їх джерел та оцінюватиме потенційні ризики такої співпраці. Інформація зберігатиметься в досьє клієнта та буде періодично оновлюватись.

Для розуміння того, як визначається рівень ризику клієнта-ОГС потрібно враховувати, що кожен український банк застосовує власні механізми. Однак він обов’язково враховує та дотримується законодавства та вимог НБУ.

Оцінка ризиків щодо НПО згідно з НОР-2022 (відповідно до даних НБУ)

|

Вид НПО |

Оцінка ризику |

||

|

ВК |

ФТ |

ФРЗМЗ |

|

|

ГО |

середній |

середній |

середній |

|

БО |

середній |

високий |

середній |

Як видно із цієї таблиці, для ГО та БО за замовчуванням встановлений середній ризик (а для БО ще й високий у контексті ФТ) використання їх у легалізації ВК, ФТ і ФРЗМЗ.

Однак такий підхід держави до оцінки ризиків не виключає обов’язку банку провести свою оцінку, для чого він, своєю чергою, має провести НПК.

НПК включає:

- ідентифікацію та верифікацію клієнта (його представника);

- встановлення КБВ (його відсутності);

- встановлення мети та характеру майбутніх ділових відносин або проведення фінансової операції;

- постійний моніторинг ділових відносин та фінансових операцій;

- забезпечення актуальності отриманих та чинних документів, даних та інформації про клієнта.

НПК проводиться в разі:

- встановлення ділових відносин (відкриття рахунку);

- наявності підозри;

- здійснення платіжних операцій (у тому числі міжнародних) без відкриття рахунка;

- проведення фінансової операції з віртуальними активами на суму, що дорівнює чи перевищує 30 тисяч гривень;

- сумнівів у достовірності чи повноті раніше отриманих ідентифікаційних даних клієнта;

- проведення разової фінансової операції без встановлення ділових відносин з клієнтами, якщо сума фінансової операції дорівнює або перевищує суму 400 тис грн.

Отже, в будь-якому випадку до моменту укладення договору та фактичного відкриття рахунку банк повинен ідентифікувати свого майбутнього клієнта, тобто отримати його документально підтверджені ідентифікаційні дані.

Під час ідентифікації (верифікації) юридичних осіб банки встановлюють:

- повне найменування,

- місцезнаходження;

- дату та номер запису в ЄДР про проведення державної реєстрації;

- відомості про виконавчий орган (органи управління);

- ідентифікаційні дані осіб, які мають право розпоряджатися рахунками та/або майном;

- ідентифікаційний код згідно з ЄДР;

- реквізити банку, в якому відкрито рахунок, і номер поточного рахунку.

Цю інформацію банк отримує виходячи з аналізу статутних, реєстраційних та інших документів клієнта.

Якщо представник юридичної особи (її керівник або інша особа на підставі довіреності) подає документи для відкриття рахунку, відомості про неї також мають бути надані банку.

В силу вимог законодавства банк встановлює також КВБ клієнта або факт його відсутності. При цьому банк не обмежений відомостями із ЄДР та завжди вимагає від клієнта структуру його власності.

Крім того, має бути встановлена мета і характер подальших операцій із банківським рахунком.

Зауважимо, що залежно від того, наскільки ризиковою, на думку банку, є фінансова операція, НПК здійснюється також у разі проведення кількох фінансових операцій, що можуть бути пов’язані між собою, на загальну суму, що дорівнює або перевищує суму 400 тис грн.

Також банк здійснюватиме НПК, якщо матиме обґрунтовану підозру, що фінансова операція може бути пов’язаною із ВК, ФТ, ФРЗМЗ.

Для підтримання актуальності отриманих в ході ідентифікації клієнта даних і документів банк здійснює постійний моніторинг ділових відносин та фінансових операцій всіх своїх клієнтів без виключень.

Банк забезпечує актуалізацію даних про клієнта:

- не рідше одного разу на рік – коли ризик ділових відносин є високим;

- не рідше одного разу на три роки – коли ризик ділових відносин є середнім;

- не рідше одного разу на п’ять років – в інших випадках за відсутності підозр.

Враховуючи наведену вище оцінку ризиків для НПО, зазначену у НОР-2022, потрібно зважати на те, що для актуалізація даних для БО проводиться не рідше одного разу на рік, а для ГО – не рідше одного разу на 3 роки.

Однак потрібно враховувати, що такий строк може бути (і, як правило, є) меншим, та встановлюється у внутрішніх документах банку.

Однак Положення про фінансовий моніторинг вимагає від банків встановлювати ще й додаткові дані.

Банк акцентує увагу на таких аспектах діяльності НПО:

- основна мета (місії) створення та діяльності;

- засновники організації;

- активи організації;

- основні джерелах надходжень коштів та види донорів/осіб, що перераховують кошти на її користь;

- види основних видатків, пропорції статей на утримання НПО в таких видатках;

- бенефіціари – отримувачі коштів;

- масштаби діяльності (внутрішньодержавна діяльність чи міжнародна);

- методи пошуку донорів;

- наявні досягнення організації (реалізовані проєкти);

- прозорість механізмів розподілу коштів та канали перерахування коштів бенефіціарам;

- цільове використання коштів;

- частка готівки в надходженнях/видатках організації (її обґрунтованість);

- відповідність обсягу інформації про діяльність організації у відкритих джерелах обсягам діяльності такої організації тощо.

Як правило, таку інформацію банк отримує, коли клієнт заповнив анкету встановленої форми форми.

Працівники банків рекомендують при заповненні анкет надавати максимально повні, розгорнуті описові відповіді на питання та не допускати коротких та неінформативних відповідей, на кшталт, “відповідно до статуту”, “згідно з установчими документами”, “визначено у рішення органів управління” тощо.

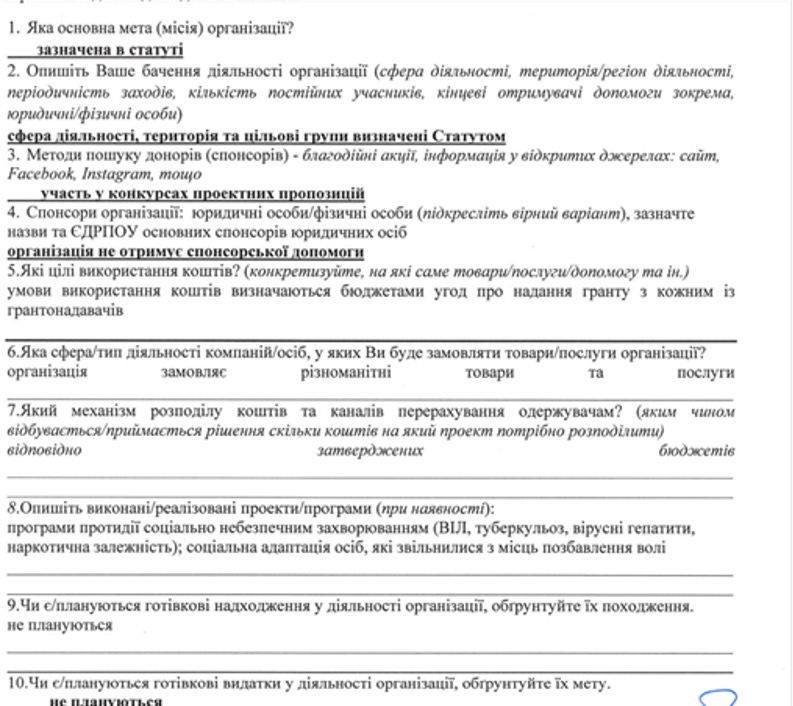

Нижче наведений приклад неякісного з точки зору банку заповнення опису діяльності НПО в анкеті банку, в якому не можна знайти відповіді на питання, встановлені НБУ.

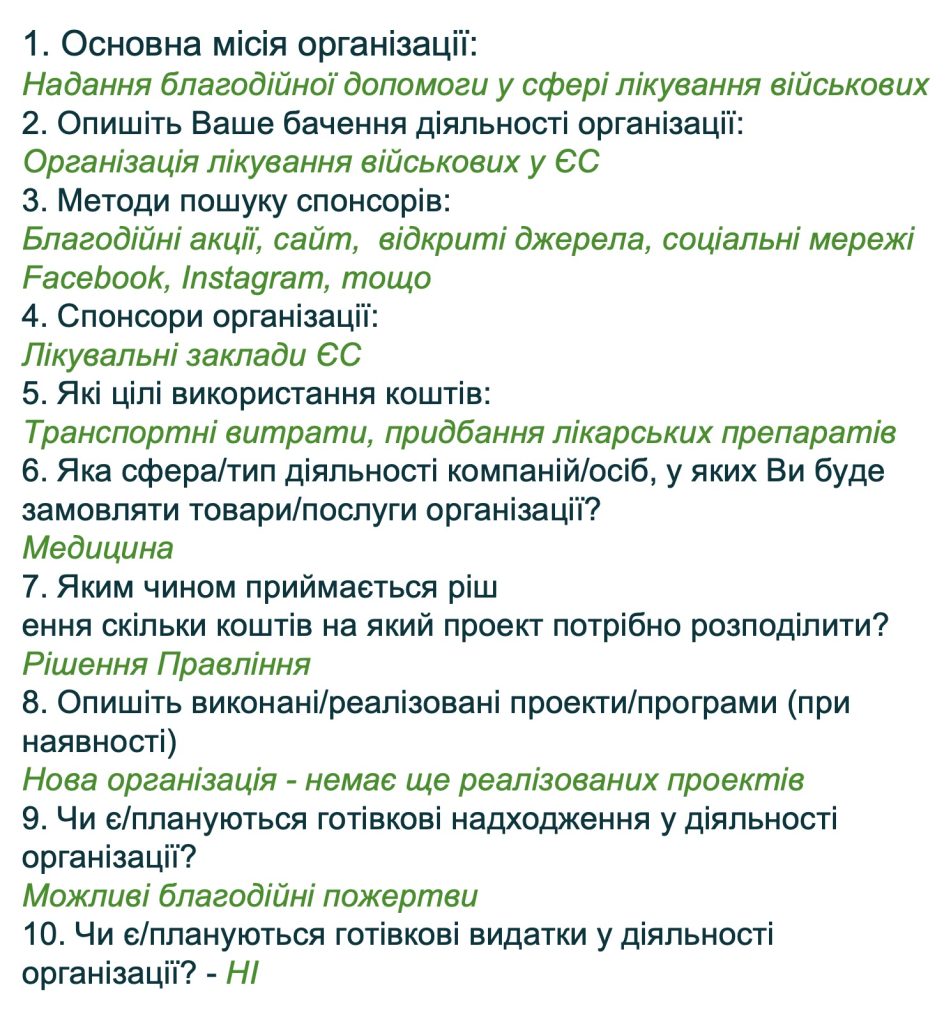

Прикладом якісного опису діяльності НПО в анкеті банку, своєю чергою, є наступний.

Крім того, банки наводять ряд узагальнених прикладів, схем чи інших ризикових факторів, на їх думку, які можуть бути виявлені під час вивчення діяльності НПО.

Такі фактори є безумовною підставою, аби припинити ділові взаємини чи відмовити у їх встановленні

Приклад № 1: Репутаційні ризики при обслуговуванні НПО

Виявлено, що засновник міжнародної благодійної організації був причетний до колабораційної діяльності та міг вести проросійську пропаганду в Україні.

Подальша співпраця з такою організацією несе високі репутаційні ризики для банку, що характеризуються наявною негативною інформацією в публічних джерелах та свідчать про підтримку колабораціонізму та підривної діяльності проти суверенітету України.

Приклад № 2. Обгрунтована підозра

Є підстави вважати, що банківські продукти були використані в ризиковій діяльності з шахрайства в інтересах реального сектору економіки шляхом залучення коштів громадян (донатів) з наступним “виведенням” таких коштів через рахунки підконтрольних компаній/ФОП з ознаками фіктивності з метою привласнення.

Приклад № 3: Використання благодійних організацій з метою фінансування тероризму

Правоохоронні органи встановили, що благодійна організація, яка дійсно здійснювала збір коштів на благодійність, була використана як прикриття при акумуляції коштів для фінансування тероризму, та скеровувала частину таких коштів терористам.

Резюмуючи, варто зазначити, що банки в своїй роботі та при обслуговуванні клієнтів мають ряд зобов’язань, встановлених як чинним законодавством, так і їхнім регулятором – НБУ. Недотримання таких вимог несе для банків потенційні ризики застосування до них фінансових санкцій.

Впевнені, що бодай узагальнене розуміння мети та функціонування системи фінансового моніторингу банку дозволить уникнути будь-яких непорозумінь.

При цьому їхні співробітники рекомендують слідкувати за повідомленнями банку у системах обслуговування клієнтів (наприклад, Приват24, Ощад24 тощо), своєчасно надавати банку відомості для актуалізації інформації про клієнта та у разі виникнення проблемних ситуацій невідкладно звертатись до їхніх уповноважених працівників, не зволікаючи.

Консультація створена в межах проєкту “Ініціатива секторальної підтримки громадянського суспільства України”, що реалізується ІСАР Єднання у консорціумі з Українським незалежним центром політичних досліджень (УНЦПД) та Центром демократії та верховенства права (ЦЕДЕМ) завдяки щирій підтримці американського народу, наданій через Агентство США з міжнародного розвитку.